В сфере страхования жизни человека предметом страховки является его здоровье. Перед заключением контракта естественным желанием страховщика станет оценка рисков. Поэтому желающему заключить договор предложат пройти медицинское обследованием. Оно будет нацелено на оценку рисков (вероятность наступления страхового случая в период страхования), выявление хронических или острых заболеваний, в соответствии с пунктом 2 статьи 945 Гражданского кодекса РФ.

После медицинского обследования, страховщик проанализирует риски и определит премиальные.

Отметим, что состояние здоровья гражданина не влияет на страховую сумму, поскольку ее размер – это прерогатива страхующегося лица.

Гражданин РФ может оформить полис на любую сумму в одной страховой компании или получить страховку в нескольких компаниях – ограничения не предусмотрены.

Страховка в целом доступна для всех граждан РФ, но устанавливается определенный возрастной центр. Срочное страхование доступно для людей не старше 75 лет.

Как правило, в страховании субъектов договора выступает застрахованное лицо.

Например, оформляя полис КАСКО на свой автомобиль, получателем выгоды становится непосредственно застрахованное лицо. Но в случае со страховкой на случай смерти, застрахованное лицо и получатель выгоды будут разными. Например, после смерти застрахованного лица, компенсацию получит кто-то из членов его семьи.

Медицинское обследование не считается обязательным, однако практикуется довольно часто, например, при обращении пожилых людей и если заявитель хочет застраховать свою жизнь на очень крупную сумму.

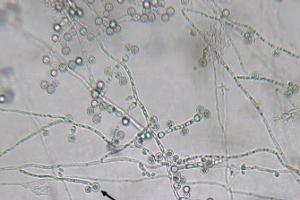

Освидетельствование нацелено на выявление у лица болезней, которые являются противопоказаны при страховании. Среди них можно выделить такие: инфаркт миокарда, гипертоническая болезнь при стойком артериальном давлении выше 160/90, бронхиальная астма с выраженной эмфиземой легких. Относительными противопоказаниями считаются, например, миокардиострофия без признаков сердечной недостаточности, гипертоническая болезнь при повышении артериального давления не более 160/90 без выраженных изменений со стороны дна глаз, сердца или почек; бронхиальная астма с редкими приступами и без эмфиземы легких и др.

В соответствии с выводами врачей, страховая компания может предложить поменять условия страхования. Например, предложить вместо пожизненного срочное страхование или увеличить сумму страховой премии.

Страхование жизни выполняет накопительную (накопление и сбережение денежных средств) и защитную функции. Застраховать родственника могут не только граждане РФ, но и человек без гражданства или гражданин другой страны. Существует 4 вида страхования жизни:

- комбинированное (смешанное);

- «к сроку» (срочное);

- пенсионное;

- пожизненное.

Срочное

Срочное страхование жизни заключается в накоплении суммы к определенному сроку. Таким сроком может быть совершеннолетие ребенка или окончание школы. Этот вид используется для сбережения денежных средств на обучение, приобретение автомобиля к 25-летию и т.д.

Страхователь определяет сумму, которую собирается накопить, и вносит ежемесячно на счет третьего лица деньги. Страховщик рассчитывает сумму ежемесячных взносов для достижения поставленной цели. Срочное страхование отличается от смешанного страхования жизни тем, что наследники застрахованного лица (по причине его смерти) получают премию при наступлении даты, указанной в договоре.

Условие соблюдается и при любых других случаях - потере трудоспособности или получении инвалидности. Застрахованное лицо освобождается от выплат, обязанность по ним переходит на страховщика. Процент по срочной страховке не отличается от условий банковского депозита, поэтому можно застраховаться от несчастного случая и при этом выиграть финансово.

Пожизненное

При пожизненном страховании существует один вид страхового случая – потеря жизни страхователя. Накопленная за период действия договора пожизненного типа страховая премия выплачивается выгодоприобретателям.

Смешанное

При смешанном типе страхователем уплачиваются взносы, установленные соглашением. В течение времени действия договора к накопленным сбережениям добавляются проценты, и по его окончании выплачивается вся сумма. Страховым случаем является дожитие застрахованного лица до даты, указанной в договоре при соблюдении следующих условий:

- наступление конкретного дня;

- хорошее физическое самочувствие застрахованного лица.

Смешанное страхование включает в себя и страхование на случай смерти. Оно имеет преимущество перед банковским депозитом в том, что при получении стабильного инвестиционного дохода страховщик гарантирует сохранность денежных средств страхователя. В договор дополнительно можно включить условие защиты от рисков (получение инвалидности).

Если произошла потеря трудоспособности, то страховщик возьмет на себя обязательства по уплате взносов до оговоренной договором даты. После того как срок действия соглашения закончится, страховщик выплатит застрахованному лицу всю причитающуюся ему накопленную премию.

До момента подписания договора страховщик оценивает возможные риски, поэтому страхователь проходит комплексное медицинское обследование для того, чтобы исключить страхование неизлечимо больного человека. Можно застраховаться одновременно в нескольких страховых компаниях, главное – вовремя оплачивать взносы.

При желании клиент может расторгнуть соглашение и потребовать выкупную сумму. В момент досрочного прекращения страховки начисляются средства из уставного страхового резерва, которые выплачиваются по требованию.

Страховой договор и его существенные условия

Страховой договор – соглашение двух сторон (страхователя и страховщика) на срок, указанный в договоре, с выплатой определенной суммы страхователю или выгодоприобретателям с условием ежемесячной оплаты взносов застрахованным лицом или его родственниками.

Субъекты страхового соглашения

Страхование здоровья и жизни подразумевает участие в договоре следующих субъектов:

- Страхователь – физическое лицо, достигшее совершеннолетия.

- Страховщик – представитель юридического лица, оформляющий страховой полис.

- Застрахованное лицо – совершеннолетнее физическое лицо, которое имеет право на страхование своей жизни и здоровья.

- Выгодоприобретатель – лицо, указанное в договоре страхования и получающее денежные выплаты в случае наступления страхового случая. Как показывает практика, застрахованное лицо и страхователь – разные лица. Например, застрахованным субъектом может быть родственник или друг страхователя. Субъектами страхования могут быть не только граждане Российской Федерации.

Страховые случаи

При наступлении страхового случая выплачивается премия по страховке. Самоубийство не является страховым случаем. Финансовая компенсация предусмотрена при наступлении смерти:

- От несчастного случая.

- От действий третьих лиц (насильственная).

- От болезни.

Стоимость страховки на случай смерти

Тарифы для расчетов стоимости страховки на случай смерти регламентируются ст.11 Закона «Об организации страхового дела». Такие суммы зависят от следующих факторов: демографическая ситуация в стране, состояние здоровья клиента, период страхования, существующие риски и т.д., поэтому конкретной фиксированной суммы полиса не установлено.

Страхование на дожитие представляет собой программу долгосрочного страхования, заключающуюся в накоплении внесенных страхователем денежных средств на сберегательном счете до наступления страхового случая (по независящим от заявителя причинам). В течение действия договора на внесенные денежные средства начисляются проценты, которые также выплачиваются в момент окончания договора страхования.

Особенностью программы являются гарантированные выплаты в одном из двух случаев — либо в момент окончания действия договора, либо после смерти гражданина. Кроме того, договор может составляться на нескольких человек, и часто таким страховым продуктом может пользоваться вся семья.

Договор обычно оформляется на выгодополучателя – человека, который получит выплату в случае гибели застрахованного лица по той или причине. Выплаты в рамках данной программы оформляются в двух случаях:

- При завершении срока действия полиса — в этом случае застрахованное лицо получает накопленную сумму в полном объеме.

- После смерти застрахованного лица — в этом случае накопленная сумма выдается указанному в заявлении выгодополучателю.

При составлении договора страховщик в обязательном порядке учитывает состояние страхователя. Для этого в анкете предусмотрены несколько вопросов, касающихся состояния здоровья, наличия хронических заболеваний и т.д. В зависимости от этих данных компания формирует индивидуальную программу страхования и определяет стоимость страхового обслуживания.

В случае, если договор заключается на крупную сумму либо на очень длительный срок, страховщик может потребовать пройти медицинское освидетельствование. Этим требованием страховая компания пытается обезопасить себя от дополнительных рисков, связанных со страхованием неизлечимо больных пациентов.

Срочное страхование на случай смерти

Программа срочного страхования на случай смерти предполагает осуществление выплат выгодополучателю при кончине застрахованного лица в период действия договора. В рамках данной программы клиент обязан регулярно вносить ежегодные платежи, а при наступлении смерти застрахованного до момента окончания договора вся сумма, указанная в договоре, будет выплачена выгодополучателю в полном объеме.

Договор срочного страхования на случай смерти обычно заключается сроком от 1 года до 20 лет, до достижения застрахованным лицом возраста 65-70 лет. Сумма покрытия обычно определяется индивидуально в зависимости от условий договора.

Определения

Страховым платежом называется сумма, зафиксированная в договоре, и которую страхователь обязуется выплачивать страховщику за оказание услуг. Величина данной суммы определяется обеими сторонами соглашения до подписания документа. Клиент, в свою очередь, обязан производить взносы в строго оговоренное время. На размер платежа по страховке влияют следующие коэффициенты:

- тип страхового тарифа;

- сумма выплаты, которую страховщик должен провести получателям.

Видео: Срочное и пожизненное страхование жизни. Часть 1

Страховая компания будет иметь законное право отказать в выплатах в следующих ситуациях:

- если гибель наступила в результате суицида;

- если смерть стала результатом наркотической или алкогольной зависимости;

- если к гибели привело хроническое заболевание, скрытое от страховщика на дату заключения договора страхование;

- если к смерти застрахованного лица привели умышленные действия выгодополучателя.

Пожизненное страхование

Страхование на дожитие предполагает накопление страховой суммы на сберегательном счете и выплату выгодоприобретателю в случае смерти застрахованного лица. В рамках программы страхователь единоразово или в течение нескольких лет обязан вносить регулярные платежи. В случае, если застрахованное лицо доживает до указанного в договоре возраста, то вся сумма будет перечислена выгодоприобретателю.

В отличие от программы срочного страхования, пожизненное страхование не имеет каких-либо ограничений к состоянию здоровья застрахованного лица. Для оформления договора заявителю достаточно подписать заявление установленного образца, оформить договор, после чего ему будет открыт специальный сберегательный счет, на который он сможет вносить денежные средства. Принять участие в программе могут лица любого возраста, даже пенсионеры.

- поставлена ли ему какая-либо категория инвалидности;

- имеются ли у него сердечно-сосудистые, неврологические заболевания;

- имеются ли у него онкологические заболевания;

- проводилась ли в последние годы госпитализация длительностью более 10 дней;

- была ли у него временная нетрудоспособность продолжительностью более 1 месяца.

При заполнении заявления указываются актуальные сведения о состоянии здоровья клиента за 5-летний промежуток времени, предшествующий обращению в страховую компанию. Скрывать от страховщика имеющиеся заболевания на этом этапе бесполезно – при наступлении страхового случая страховая компания потребует предоставление документов, указывающих на причину смерти, и в случае несовпадения данных, указанных заявителем, выгодоприобретателю будет отказано в получении выплат.

Также для оформления договора необходим паспорт и справка о проведенном медицинском осмотре, если она входит в условия страхования. Если полис регистрируется на другое лицо, то потребуются его документы, а также данные выгодополучателя.

После оформления договора он подписывается страхователем и представителем компании. На этом этапе следует внимательно ознакомиться с текстом документа и сразу уточнить интересующие моменты. После этого договор вступает в законную силу и страхователь обязан начать вносить регулярные платежи.

При наступлении страхового случая, т.е. смерти застрахованного лица, выгодоприобретатель должен предоставить в страховую следующие документы:

- заявление, написанное по установленному образцу с указанием номера и даты составления договора страхования;

- полис страхования в оригинале;

- ксерокопию свидетельства о наступлении смерти застрахованного лица;

- выписку о причине гибели;

- паспорт выгодополучателя;

- документы на право наследования (если в договоре не указан выгодополучатель).

Страхование на случай смерти в варианте пожизненного обеспечения страховой суммой доступно для людей 65-70 лет. Какую информацию нужно предоставить компании:

- есть ли инвалидность;

- наличие или отсутствие кардиологических проблем;

- наличие или отсутствие неврологических проблем;

- наличие или отсутствие онкологических проблем;

- нетрудоспособность, которая длилась более месяца (подтверждение или опровержение факта);

- госпитализация (если она длилась менее десяти дней, госпитализацией не считается).

Важно понимать, что информация черпается не за весь жизненный период, а за промежуток в пять последних лет (некоторые страховые ограничиваются тремя годами).

Лица, которых страхование жизни и смерти ввиду отказа компании может не коснуться:

- инвалиды;

- страдающие тяжелыми заболеваниями люди;

- люди со смертельными заболеваниями.

Особенности страхования смерти

Основная особенность страхования на случай смерти – это возможность компании отказаться от выплат, если в течение некоторого времени (как правило, двух лет), застрахованный человек умер, а причиной смерти стало заболевание, которое не связано с острой инфекцией или несчастным случаем.

Если человек попросту заболел и умер либо у него резко отказал жизненно важный орган, выплат не будет.

Также важное значение приобретает такой факт: если клиент компании желает приобрести соответствующий полис для себя, ему лучше указать перечень лиц, которые приобретут выгоду от получения страховой премии.

Если этого не сделать, процесс затянется и усложнится.

Важно: во время действия договора можно менять его условия по выгодоприобретателям.

Так же, как и страхование от заболеваний, страховка на случай смерти может предполагать разную величину выплат по полису.

Многое зависит от текущего состояния здоровья и оценки перспектив и рисков со стороны компании.

Клиент выражает сумму, на которую он желает застраховаться, а компания предлагает стоимость полиса страхования смерти.

Стоимость страхования смерти

Тарифы устанавливаются как в индивидуальном порядке, так и в соответствии с такой информацией:

- возраст – чем старше человек, тем дороже обойдется для него полис страхования смерти. При этом, если оформляет договор другое лицо, его возраст не учитывается;

- пол – мужчинам страховаться всегда дороже, если речь идет о жизни и здоровье, а вот для женщин более лояльные тарифы (такие правила основаны на статистике смертности в России, в соответствии с которыми мужчины чаще погибают в более раннем возрасте);

- профессия – влияние оказывает незначительное, однако тем, кто работал на вредном производстве, уделяется больше внимания;

- состояние здоровья – чем человек здоровее на момент оформления договора страхования на случай смерти, тем больше шансов получить низкую стоимость;

- привычки и хобби. Если у человека в немолодые годы есть тяга к спорту, причем он активно занимается, это может снизить стоимость полиса. А вот курение и употребление алкоголя – негативные факторы, увеличивающие риск.

Выплачивать премию по страхованию от смерти можно на протяжении разного периода.

Допускается единоразовое внесение всей суммы сразу, а также вариант погашения за первые 10 лет действия договора – своеобразная рассрочка.

Еще один вариант – совершать выплаты постепенно, за все время действия полиса, пока застрахованный человек жив.

При этом после смерти будут выдаваться деньги по полису родственникам, что не мешает получению такой помощи, как льготы по потере кормильца.

- нет ли у него хронических заболеваний;

- не является ли клиент неизлечимо больным.

Результаты обследования позволяют свести к минимуму риски получения в число клиентов лиц, принадлежащих к последней категории.

После смерти страхователя, произошедшей в результате:

- заболевания;

- несчастного случая;

- воздействия третьих лиц;

наследники могут получить финансовые выплаты. При этом практика использования страховки в случае смерти автоматически исключает возможность самоубийства. В то же время, если клиент решает остановить действие заключенного договора, он может потребовать от страховщика возврата выкупной суммы. Последней называются денежные средства, рассчитанные с учетом страхового резерва, установленного для случая досрочного разрыва договора.

- Страхователь - дееспособное физическое лицо, находящееся в совершеннолетнем возрасте.

- Страховщик - юридическое лицо, которое предоставляет возможность оформить страховку в случае смерти.

- Застрахованное лицо - физическое лицо совершеннолетнего возраста, которому на момент начала действия договора было 18 лет, а на момент завершения - 70 лет.

- Выгодоприобретатель - один или несколько субъектов страхового договора, получающих страховую выплату после смерти застрахованного лица. Последний самостоятельно определяет выгодоприобретателей и указывает при заключении соглашения контактные данные и ФИО данного круга лиц.

При этом, как показывает практика, далеко не всегда страхователем и застрахованным является одно и то же лицо. В качестве застрахованного субъекта могут выступать близкие родственники страхователя, его знакомые или друзья. В качестве страхователей могут выступать как граждан РФ, так и лица, не имеющие гражданства, но проживающие на территории страны, либо иностранцы.

При себе необходимо иметь:

- паспорт или иной документ, которым может быть удостоверена личность лица;

- заявление лица, желающего застраховать свою жизнь в соответствии с бланком, выданным фирмой-страховщиком;

- некоторые страховые компании в качестве обязательного документа требуют представить заключение специалиста о состоянии здоровья лица, которое решило пройти процедуру страхования своей жизни.

В самой организации вам будет предоставлена анкета соответствующего образца, которую необходимо заполнить. В ней указаны вопросы, с помощью которых будут оцениваться страховые риски.

Нет единого образца договора, который использовался бы всеми компаниями и организациями, занимающими страхованием жизни. Есть лишь ряд условий, которые должны соблюдаться при его составлении.

В данном договоре обязательно должна быть указана следующая информация:

- дата, время, место заключения договора, его стороны и срок действия;

- подробные и достоверные сведения в отношении лица, страхующего свою жизнь;

- всевозможные страховые случаи;

- сумма, подлежащая выплате в случае наступления условия договора. В нашем случае – это смерть конкретного лица.

Такие условия договора являются существенными (942 статья ГК РФ).

Разновидности страхования жизни на случай смерти

Предлагается несколько вариантов страхования жизни на случай смерти. Главное различие между ними – срок, на который заключается договоренность.

Срочное страхование жизни на случай смерти

Гражданин РФ может застраховать свою жизнь на определённый срок, который в договоре будет указан в виде определенного возраста.

В таком случае страховая выплата будет передана получателю при условии, что страховой случай наступил в предусмотренный договором срок.

Для срочного страхования жизни характерны периодически премии, выплачиваемые для поддержания действия договора. При желании, срочное соглашение можно продлить или перевести в статус бессрочного.

Что же происходит, когда договор заканчивается? Если страховой случай не наступил, то договор теряет свою силу, т.е. страховая компания освобождается от надобности выплачивать указанную сумму.

Пожизненное страхование жизни на случай смерти

Пожизненное страхование предусматривает страховку вплоть до самой смерти застрахованного лица, вне зависимости от момента, когда она наступит.

Сумма страховой выплаты определяется количеством платежей в адрес страховщика. Есть возможность самостоятельно выбрать количество и объем данных премий в адрес компании.

Условия

Полис на случай смерти считается использованным, если произошел страховой случай, смерть лица, который был застрахован.

Как и в любом полиса, в страховке жизни, указываются конкретные причины кончины, которые учитываются и не учитываются в виде страхового случая. Зачастую перечень причин напрямую зависит от величины страховки и каждый гражданин может самостоятельно «корректировать» перечень причин, предусматривающих выплату.

Однако ни одна страховая компания не застрахует гражданина на случай:

- самоубийства,

- нарушения лечения, предписанного в больнице,

- рисков, которым лицо целенаправленно подвергает себя во время действия договора (например, спортсмены, занимающиеся экстремальными видами досуга, должна заключать договор с особенными условиями и значительно более высокими премиальными – с учетом дополнительных рисков),

Срок срочного страхования варьируется от одного года до двадцати лет.

Выгодополучатель определяется самостоятельно застрахованным лицом, он может меняться несколько раз за период действия страховки.

Самым главным условием полиса на случай смерти выступает наличие страхового случая, т.е. смерти застрахованного лица.

При этом кончина должна наступить вследствие определенных обстоятельств, указанных как страховое событие.

К числу страховых случаев не относится:

- самоубийство, о чем прямо указано в любом договоре данного вида страхования;

- нарушение лечения, предписанного в лечебном учреждении или же на дому;

- дополнительные риски, которым сознательно подвергает себя лицо в период действия договора, особенно если они не оговариваются со страховщиком;

- косметические операции.

Стоит помнить о том, что смерть должна произойти в период действия заключенного договора. Срок такого договора составляет минимум один год, но не должен превышать 20-летнего рубежа.

В течение срока действия данного документа это лицо может неоднократно изменяться.

Еще одним важным критерием страхования жизни выступает возраст. Как правило, минимальный возрастной ценз не устанавливается, но предельный возраст, с которым лицо все еще может застраховать свою жизнь в срочном порядке – 75 лет.

Не нужно забывать, что в момент заключения такого рода договора должна быть прямо прописана сумма, которую страховщик обязан выплатить в установленный договором срок в пользу бенефициара.

Виды страховки на случай смерти

Чтобы оформить страховку в случае смерти, можно выбрать один из двух видов подобного страхования:

- пожизненное страхование жизни;

- срочное страхование жизни.

Пожизненное страхование жизни имеет свои условия, в соответствии с которыми выплаты, осуществляемые страхователем для получения в дальнейшем денежной компенсации, могут происходить периодически или разово. И при такой форме составления договора учитывается один из двух страховых случаев:

- Смерть застрахованного лица вследствие потери дееспособности. Для этого застрахованному субъекту должно быть от 16 до 60 лет.

- Смерть, наступившая после хирургического вмешательства. В этом случае застрахованному субъекту должно быть от 16 до 75 лет.

Срочное страхование жизни позволяет получить страховую выплату в том случае, когда застрахованный субъект не дожил до возраста, указанного в договоре. В данном случае от клиента требуется осуществление регулярных взносов в период до завершения действия договора. Если лицо доживает до возраста, прописанного в договоре страхования, то соглашение между ним и компанией автоматически закрывается, а страховщик освобождается от обязательств и выплат по отношению к клиенту.

Согласно Закону «О страховании жизни и здоровья», выгодоприобретатель обязан предоставить после смерти застрахованного лица следующий пакет документов:

- заявление установленного образца, в тексте которого следует зафиксировать исходящие данные о ранее заключенном договоре страхования;

- оригинал ранее заключенного договора страхования;

- копию свидетельства о смерти лица, являющегося застрахованным субъектом;

- документы, отображающие причину смерти застрахованного;

- бумаги, подтверждающие право владения наследством;

- удостоверение личности или иные идентификационные бумаги выгодоприобретателя.

Страхование жизни на случай смерти: сроки и тарифы

Для расчета тарифа страховые компании используют специальные программы. В них вводятся данные желающего застраховаться лица, а на выходе программа рассчитывает процент смертности данной категории, другими словами, рисков. Какие же характеристики имеют значение? Конечно, возраст, а еще пол, образ жизни, сфера трудовой занятости, наличие вредных привычек, условия проживания и даже демографическая ситуация в государстве.

Затем полученные результаты соотносятся с выбранным видом страхования (срочным или пожизненным) и желаемой суммой страховой выплаты лица.

Если говорить об обязательных видах страхования, то тарифы здесь устанавливаются централизовано на уровне закона, что нельзя сказать о добровольных видах страхования, к коим и относится страхование жизни в случае смерти.

Так как страхование жизни относится в большей части к накопительному виду страхования, то на расчет тарифа в этом случае будут оказывать влияние следующие факторы:

- демографическая ситуация в стране, которая рассчитывается исходя из таблиц смертности. Так как главный риск при этом страховании – наступление смерти, то в расчет тарифа будут учтены возраст, пол, состояние здоровья лица.

- совокупность расходов, понесенных страховщиком.

- запасные резервы страховой компании, которые постоянно должны наличествовать и пополняться.

- показатели, учитываемые при исчислении периода, за который указанная страхователем сумма может быть полностью накоплена.

При коллективном страховании в расчет берутся средние показатели между всеми лицами, подлежащими страхованию.

Страховые компании сейчас используют расчеты с помощью компьютерной техники, но существует и формула, по которой ранее расчеты тарифов делались вручную.

Самая простая таблица смертности, на основании которой производится расчет страхового тарифа, включает два показателя:

- возраст, обозначаемый переменой x и исчисляемый годами;

- количество лиц из числа рожденных, которые доживают до возраста х . Обозначается как переменная L .

Помимо указанных могут быть и другие переменные. Рассмотрим на конкретном примере расчет страховых тарифов при страховании на случай смерти.

Среднестатистический мужчина с общими удовлетворительными показателями здоровья в возрасте 50 лет в начале 2011 года решил застраховать свою жизнь на случай смерти сроком на 2 года. При этом им была указана страховая сумма в 1 000 рублей.

Нетто-ставка отображается в виде 2Тнх50 и она будет рассчитываться последующей формуле:

- D50 и d51 – число людей, которые по статистике умирают в возрасте 50 и 51 года соответственно;

- V1 и V2 – дисконтирующие множители для двух последующих лет;

- L50 – число лиц, находящихся в возрасте страхователя на момент страхования.

Все данные берутся из соответствующих таблиц смертности на конкретный год или временной период.

Итак, согласно данным Института демографии Национального исследовательского университета на 2010 год число d50 =1286, d51 = 1330, а L50 = 77 685.

Подставляем имеющиеся из таблицы смертности значения в конечную формулу и получаем примерную нетто-ставку: 2Тнх50 = / 77 685 * 1 000 = / 77 685 000 = 2, 056 рубля при страховой сумме в 1 000 рублей.

Но, это не конечная сумма к выплате. Сюда еще должны войти данные, относящиеся к нагрузке. Эти показатели различны для всех страховых компаний и провести их исчисление не представляется возможным.

Прежде чем прибегнуть к страхованию чьей-либо жизни следует взвесить все за и против такого вида страхования.

Если вы все же решились, то случай не наступления смерти в установленный временной промежуток не может не радовать вас и ваших близких несмотря на денежные потери.

Кто является участниками программы? В договоре указаны лица, которые имеют отношение к этому соглашению. Страхование жизни на случай смерти предусматривает следующие объекты:

Объектом страхования может быть три ситуации. Во-первых, это когда заказчик финансово защищает непосредственно свою жизнь.

Получение выплат после смерти застрахованного лица

Сумма, которая должна быть выплачена выгодоприобретателю, устанавливается страхователем самостоятельно. Существует 2 программы страхования:

- полис до наступления смерти;

- срочная страховка.

В первой программе предусматривается выплата средств только при предъявлении свидетельства о смерти страхователя, количество прожитых им лет во внимание не принимается. Полис оформляется до наступления определенного момента, и его срок неограничен.

Вторая программа предполагает указание конкретной даты осуществления выплаты. Если страхователь не умер в оговоренный срок, он может расторгнуть договор или продолжить оплачивать взносы.

При выборе типа договора страхования жизни и срока его действия в первую очередь обращается внимание на то, сколько стоит та или иная страховка. Для регламентирования страховых тарифов используется закон об организации страхового дела. На тариф оказывают влияние следующие особенности:

- демографическая ситуация по городу и стране;

- данные о застрахованном лице - его место работы, возраст, пол, привычки, состояние здоровья и образ жизни;

- какая у субъекта страховая история;

- количество лиц в семье, имеющих страховку;

- страховые случаи, срок, на который оформляется договор;

- анализ затрат страховой компании;

- политика страховщика и имеющиеся у него резервы.

Как правильно оформить

Если гражданин выбрал страховую компанию для оформления полиса на случай смерти, он должен подготовить определенные документы и вместе с ними пойти в офис страхователя.

Что иметь с собой

Справка: Если справки нет, будет предложено пройти медицинский осмотр.

Какие компании осуществляют страхование жизни

Русский Стандарт», «Альфа-Страхование», «Сбербанк», ВТБ Страхование», РОСГОССТРАХ, СПАО РЕСО-Гарантия, Страховая группа СОГАЗ, «Согласие», ВСК, Ренессанс Страхование и многие другие предприятия работают по данному направлению. Однако предварительно, перед тем как обращаться в офис, следует обратить внимание на условия страхования организации, они могут отличаться следующими критериями:

- возрастные ограничения,

- возможность застраховать ребенка,

- возможность получить деньги в любой точке мира,

- периодичность внесения платежей за страховку по выбору клиента.

Причины, по которым происходит страхование жизни

В отличие от западных стран, где большинство граждан практикуют страхование жизни для большего социального благополучия, на территории РФ такой вид страхования только развивается. Страхование жизни от смерти может стать хорошим подспорьем младшим поколениям, если застрахованное лицо само является страхователем.

Что касается страховых компаний, то они со своей стороны предоставляют возможность заключить такой договор, который будет максимально способствовать получению приемлемой выплаты, даже с учетом риска обесценивания денежных знаков. Это позволяет не только сохранить накопления, но и начислять на них проценты.

Страхование жизни на случай смерти относится к видам личного страхования. В развитых странах этот вид полиса довольно популярен и является неотъемлемой частью социального благополучия каждого гражданина. В России же он еще только набирает обороты.

Стоит учитывать тот факт, что практически все страховые организации стремятся обезопасить своих постоянных клиентов от риска обесценивания денежных знаков, в которых происходит начисление, в связи с чем сберегают деньги с возможностью начисления процентов.

Если рассмотреть данные за последние несколько лет по количеству заключенных договоров страхования жизни, то приходим к выводу, что их количество ежегодно увеличивается.

На основании этого велики суммы сборов на рынке страхования всей страны.

Как оформляется договор и производится выплаты

Причитающуюся выгодоприобретателя сумму устанавливает сам страхователь, но поскольку существуют программы двух разновидностей: Полис до окончания жизни. Срочная страховка. То при первом варианте предусматривается получение средств только при предъявлении свидетельства о смерти страхователя, количество прожитых им лет во внимание не принимается.

Оформляется страховка до наступления конкретного момента, поэтому срок ее действия не ограничен. Второй вид полиса подразумевает конкретный срок выплат, которые уплачиваются до установленной договором даты. И если страхователь остался жив, то у него есть два варианта – либо он продолжает оплачивать страховую премию, либо расторгает договор. Компенсацию получают назначенные страхователем в договоре граждане.

Условия получения компенсационных выплат оговорены в соглашении сторон, и соответствуют оговоренным в нем условиям. При наступлении момента Х наследники обязаны уведомить страховую компанию в срок, указанный в договоре, но не позднее 30 суток со дня смерти.

Для любого вида договора деньги можно получить только после подачи заявления и оригинала страхового договора, где указано лицо, имеющее право на получение денег. При себе необходимо иметь общегражданский паспорт, свидетельство, констатирующее смерть, медицинское заключение, в котором указана ее причина и оригинал страхового договора. Если отсутствует лицо, указанное в соглашении на получение выплат, то их могут получить наследники по закону или завещанию.

Стоимость страхования жизни на случай смерти

К сожалению, на стоимость страхования влияет слишком много факторов, чтобы заявить о каким-то общем знаменателе. Чтобы узнать стоимость страховки, гражданину придется пойти в офис и заполнить там анкету.

Исходя из практики, можем отметить, что страхование жизни одного человека старше 30 лет со страховой выплатой в 1 000 000 рублей, обойдется страхователю в 1 000 рублей ежемесячно.

Страхование на случай смерти и дожития проводится по тарифам, разрабатываемым страховыми компаниями. Несмотря на то, что они могут сильно отличаться от компании к компании, годовая стоимость полиса формируется в зависимости от нескольких факторов:

- общего состояния демографической обстановки в регионе на текущий год;

- места работы застрахованного лица, наличия вредных условий труда;

- пола, возраста, состояния здоровья застрахованного;

- условий страхования, срока действия полиса, суммы страхового покрытия.

Для того, чтобы рассчитать стоимость страховки, рекомендуется обратиться в выбранную компанию и предоставить полную информацию о страхователе. Окончательная сумма зависит от результатов медицинского освидетельствования клиента.

К примеру, стоимость страхования пенсионера возрастом от 60 до 74 лет и суммой выплаты в 1 миллион рублей, обойдется в 500 — 800 рублей ежемесячно. Размер платежа может увеличиться до 15 000 рублей при наличии хронических заболеваний или работе на вредном производстве. В среднем, годовая стоимость полиса страхования на дожитие на год составляет около 30 000 рублей.

Цена страхования жизни всегда определяется в индивидуальном порядке. У каждой страховой компании – собственный подход к ценообразованию.

| Возраст | У всякого страховщика есть возрастная таблица для расчета коэффициента выплат, исходя из возраста клиента. Чем старше страхователь, тем выше вероятность страхового случая и тем больше величина страховых взносов |

| Пол | Как правило, дороже полис обходится мужчинам. По статистике женщины живут дольше. |

| Род занятий | Некоторые профессии подразумевают почти ежедневный риск для жизни. При работе в опасных сферах предусматривается повышенный тариф (пожарные, полицейские, военные, работники МЧС и т. п.) |

| Выбранная программа | В зависимости от вида страховки отличается перечень страховых случаев, что влияет на стоимость. Чем больше рисков страхуется, тем выше размер взносов |

| Состояние здоровья страхователя | Страховщика интересуют мельчайшие подробности, начиная от перенесенных заболеваний и травм, текущих хронических заболеваний и заканчивая количеством выкуриваемых в день сигарет. Сокрытие серьезного заболевания чревато отказом в выплате страхового возмещения |

| Длительность страхования | Страховка бывает срочной, пожизненной или смешанной. Срочное страхование стоит меньше. При пожизненной страховке взносы выплачиваются регулярно на протяжении всей жизни или до расторжения договора |

На официальных сайтах страховых компаний присутствуют специальные калькуляторы, позволяющие рассчитать стоимость страхования.

Но сумма будет приблизительной и итоговую стоимость можно узнать только после оценки страховщиком всех значимых параметров.

Условия для оформления

Для оформления страхования жизни необходимо выбрать подходящую компанию и обратиться в ее представительство лично.

До выбора программы можно проконсультироваться у сотрудника СК, чтобы определить наиболее целесообразный вариант.

После выбора страховой компании подается заявление на оформление страхового полиса с приложением необходимых документов.

После оценки страхователя будут озвучены условия страховки и ее стоимость. В зависимости от вида программы выплаты взимаются:

- ежемесячно;

- ежеквартально;

- ежегодно;

- единовременно.

Страховые программы предлагают различные программы страхования, рассчитанные как на детей, так и на взрослых.

Но почти во всех случаях возраст страхователя на момент завершения срока договора не должен превышать 70 лет (при срочном страховании).

Перечень необходимых документов

Список необходимых для оформления страховки документов определяется страховой компанией и может существенно отличаться.

Стандартный пакет включает в себя:

- заявление с указанием выбранной программы;

- паспорт страхователя;

- заполненную анкету.

В большинстве случаев обязательными к предъявлению являются медицинские справки о состоянии здоровья.

Также страховщик вправе затребовать дополнительные документы. Например, может понадобиться справка с места работы, чтобы определить род деятельности страхователя.

В основном все запрашиваемые страховой компанией документы касаются здоровья заявителя и факторов, способных как-то повлиять на состояние здоровья.

Сколько стоит страхование жизни при ипотеке

Оформление страховки при ипотечном кредитовании обязательно. Но касается это только страхования залогового имущества от рисков повреждения и утраты.

Настаивать на страховании жизни банк не вправе. Но нужно учитывать, что некоторые банки увеличивают процентную ставку в случае отказа от страховки, а порой и вовсе отказывают в одобрении заявки на кредит.

Нельзя не сказать и о плюсах такого страхования. Если заемщик утратит трудоспособность, станет инвалидом или умрет, то страховая компания уплатит сумму долга по кредиту.

На цену влияют такие факторы, как пол, возраст и состояние здоровья клиента. Также оценивается финансовое состояние заемщика, место его работы.

Обычно страхование жизни обходится в 0,3-1,5 % от суммы кредита. Оплата осуществляется единовременно или в виде ежегодных взносов.

Отдельные компании позволяют оплачивать взносы поквартально. Имеет значение и то, кто оформляет страховку.

Иногда страхование оформляется непосредственно банком и его стоимость включается в кредитную сумму.

Получается, что проценты платятся и за пользование кредитными средствами, и за страховые взносы. С этой точки зрения выгоднее оформлять страхование жизни отдельным договором со страховой компанией.

Страхование жизни на случай смерти – это классический вариант страхования, при котором страховая фирма, заключая договор с клиентом, несет ответственность за гарантию выплаты определенной денежной суммы лицам, указанным в качестве получателей в случае смерти застрахованного.

Страховщик несет ответственность перед застрахованным лицом в течение периода времени, на который был заключен договор. С целью урегулирования механизма обеими сторонами должны соблюдаться такие необходимые условия оплаты, как внесение страховых платежей и страховой выплаты.

Страховой платеж – это фиксированная денежная сумма, которую страхователь обязуется выплатить страховщику за предоставленные услуги. Такая сумма оговаривается сторонами до подписания соглашения. Клиент обязуется вносить взносы в четко установленные договором временные рамки. Размер платежа зависит от двух факторов: типа страхового тарифа и суммы, которую компания должна будет выплатить доверенным лицам после смерти своего клиента. Страховая выплата – это сумма денежных средств, которая устанавливается посредством подписания договора и регулируется действующими законодательными актами в сфере страхования. Кто получает выплату в случае смерти, решает сам страхователь.

Процесс страхования дееспособного лица разработан в соответствии ГКУ РФ и регламентируется Законом «Об организации страхового дела в РФ», а также иными гражданско-правовыми нормами и актами.

Особенности страхования жизни на случай смерти

До того, как между страховщиком и страхователем будет подписано соглашение, страховая компания должна оценить возможные риски, связанные с вероятностью смерти клиента в период действия договоренности. С этой целью субъект должен пройти комплексное медицинское обследование

, которое позволит выявить наличие либо отсутствие у него хронических заболеваний. Такие условия созданы для того, что минимизировать риск обращения к страховщику неизлечимо больного человека.

До того, как между страховщиком и страхователем будет подписано соглашение, страховая компания должна оценить возможные риски, связанные с вероятностью смерти клиента в период действия договоренности. С этой целью субъект должен пройти комплексное медицинское обследование

, которое позволит выявить наличие либо отсутствие у него хронических заболеваний. Такие условия созданы для того, что минимизировать риск обращения к страховщику неизлечимо больного человека.

Также стоит отметить, что заинтересованное лицо имеет право застраховать свою жизнь в нескольких компаниях. Единственное условие в этом случае будет заключаться в четком соблюдении сроков и полноты уплаты взносов. Наследники вправе получить финансовое возмещение при смерти страхователя от несчастного случая, заболевания либо воздействии третьих лиц. Страхование жизни на случай смерти исключает риск самоубийства. При возникновении необходимости остановить действие договора, клиент может потребовать вернуть выкупную сумму. Выкупная сумма – это средства, которые рассчитываются, исходя из установленного страхового резерва в момент досрочного прекращения взаимоотношений между сторонами.

Субъекты страхового договора

Страхование жизни в России предполагает взаимоотношения следующих субъектов:

Страхование жизни в России предполагает взаимоотношения следующих субъектов:

- Страхователя – совершеннолетнего физического лица, находящегося в дееспособном состоянии.

- Страховщика – юридического лица, предоставляющего услуги страхования жизни на случай смерти.

- Застрахованного лица – физического лица, которому на момент заключения договора исполнилось 18 лет, а на момент окончания его действия – 70 лет.

- Выгодоприобретателя – субъекта (субъектов), который по согласию застрахованного лица имеет право на получение страховой выплаты после его смерти. ФИО и контактные данные выгодоприобретателя указываются при заключении соглашения.

Обратите внимание, что страхователь и застрахованный могут не являться одним и тем же лицом. Субъект может застраховать, как себя, так и своего родственника, друга, знакомого. Страхователем могут быть граждане РФ, иностранцы, а также лица, проживающие на территории страны, но не имеющие гражданства.

Виды страхования жизни на случай смерти

На сегодняшний день существуют следующие виды страхования жизни на случай смерти:

Срочное страхование жизни на случай смерти

Такой тип страхования дает возможность получить денежную выплату при условии, что застрахованное лицо не доживает до того возраста, который был указан в договоре

. В данном случае клиенту необходимо вносить регулярные платежи вплоть до окончания действия договора.

Такой тип страхования дает возможность получить денежную выплату при условии, что застрахованное лицо не доживает до того возраста, который был указан в договоре

. В данном случае клиенту необходимо вносить регулярные платежи вплоть до окончания действия договора.

При условии, что лицо доживает до возраста, указанного в соглашении, оно автоматически прекращает свое действие, освобождая страховую компанию от любых трат. В пределах данного вида страхования принято выделять договор, регулирующий возрастание либо убывание страховой суммы.

Пожизненное страхование жизни на случай смерти

Условия пожизненного страхования отличаются тем, что выплаты, производимые страхователем, с целью получения финансовой компенсации происходят разово или периодически. Такой вариант позволяет рассматривать два фактора наступления смерти физического лица:

Условия пожизненного страхования отличаются тем, что выплаты, производимые страхователем, с целью получения финансовой компенсации происходят разово или периодически. Такой вариант позволяет рассматривать два фактора наступления смерти физического лица:

- В результате утраты дееспособности. Застрахованному лицу должно быть не менее 16 и не более 60 лет.

- В результате постороннего хирургического вмешательства. Застрахованному лицу должно быть не менее 16 и не более 75 лет.

Закон «О страховании жизни и здоровья» предоставляет список документов, который необходимо предоставить выгодоприобретателю в случае смерти застрахованного лица:

- заявление установленного образца, в котором необходимо указать исходящие данные ранее заключенного договора страхования;

- оригинал договора о страховании;

- ксерокопию свидетельства о смерти застрахованного лица;

- выписки, свидетельствующие о причине наступления смерти;

- документы о праве владения наследством;

- идентифицирующие документы выгодоприобретателя.

Стоимость страхования жизни на случай смерти

При выборе типа страхования для многих субъектов решающую роль играет то, сколько стоит страхование жизни.

При выборе типа страхования для многих субъектов решающую роль играет то, сколько стоит страхование жизни.

Страховой тариф в данном случае регламентируется статьей 11 закона «Об организации страхового дела в РФ».

На его расчет влияют следующие факторы:

- уровень демографической ситуации в городе и стране;

- профессия и место работы застрахованного лица, его пол, возраст, образ жизни, состояние здоровья и характер привычек;

- страховая история субъекта, а также количество застрахованных в его семье лиц;

- период страхования, тип выбранных рисков;

- анализ затрат, понесенных страховой компанией;

- наличие резервов страховщика, его политика.

Например если застраховать своих родителей в возрасте от 60 до 74 лет на сумму в 1 миллион рублей, то ваши выплаты страховой компании составят 500-1000 рублей в месяц.

Видео: 10 мифов о страховании жизни

Дополнительная информация

Проанализировав статистику заключения договоров о страхования на случай смерти лицами, проживающими на территории РФ, можно сделать вывод о том, что эта цифра неукоснительно увеличивается. Так, полагаясь на данные, полученные Службой Банка РФ, страховая сумма в 2009 году составила 14 430 миллионов рублей, в 2012 году – 52 750 миллионов рублей, а в 2015 году – 72 300 миллионов рублей.

Страхование является важной частью жизни каждого человека. Так, любой гражданин Российской Федерации знает про ОСАГО как страхование транспортных средств. Кроме этого, существует также обязательное медицинское страхование и многие другие варианты страховки. Но одним из самых распространенных вариантов становится страховка жизни и здоровья человека.

Данный вариант помогает человеку не волноваться попусту за свое здоровье, а быть уверенным в том, что даже в случае несчастного происшествия, болезни или другой ситуации, страховая компания выплатит деньги вам или вашим близким, как покрытие ваших затрат. Давайте разберемся во всех тонкостях данного страхования, а также в ее цене.

Для того чтобы зарегистрировать свою жизнь сегодня, необязательно быть миллионером или суперзвездой, сейчас это может сделать каждый смертный. Как говорят страховщики, с каждым годом часть тех, кто решается на страховку жизни, все больше и больше растет, но они пока не могут дать точного ответа с чем связана эта тенденция.

Некоторые утверждают, что всем сейчас нужны деньги, особенно с такой дорогой медициной в стране. Другие же говорят, что в наше время стало возможным чувствовать себя под защитой, вот люди и хотят поскорее оформить данный вид страховки. Но, как бы там ни было, страхование жизни и здоровья остается важной и развитой частью каждой страны.

Объект может поучить свои деньги, если возникнут две ситуации:

- смерть страхуемого, если она была достигнута через болезнь или несчастный случай;

- если после несчастного случая или какого-либо другого происшествия объекту дают инвалидность первой или второй группы.

Виды страхования

Получается, что в страхование жизни входят все виды страховки, предметом которых является жизнь человека. Именно по этой причине защищаться будет только инвалидность или смерть объекта. Так, компании помогут защитить вас не только от несчастных случаев и болезней, но также в страховой полис войдут условия о том, что вы или ваши родственники получите свои деньги, если вред будет нанесен третьим лицом. Отдельным случаем является нетрудоспособность, так как хоть объект и остается жив, он больше не может нести основную функцию и зарабатывать деньги.

Страхования жизни можно поделить сразу на несколько видов, и данные будут зависеть от того, какими критериями вы руководствуетесь.

Так, по форме проведения страховка бывает:

- Обязательная. В этом случае застраховать свою жизнь вас могут попросить на работе или же в любой другой организации, к которой вы имеете непосредственное отношение. В этом случае, страховка жизни станет для вас обязательным действием.

- Добровольна. В этом случае страхуемый сам, добровольно, приходит в страховую компанию и сам заключает договор с ней на выгодных ему условиях.

Типы страховки

В страховых компаниях вы не найдете точную классификацию страховки жизни и здоровья, в каждой из них существуют свои критерии, которые обуславливают условия страховки и выплаты. Но существует несколько типов, которые употребляются на страховых рынках наиболее часто.

Так, для полной ясности, давайте выделим три абсолютно разных полиса, с отдельными критериями и условиями:

- Срочная страховка жизни и здоровья. В этом случае, в случае внезапной смерти раньше положенного срока, все деньги получит ближайший родственник или лицо, прописанное в контракте со страховой фирмой. Кроме этого, компания предлагает периодическую систему премий для страхуемого. Данный вид страховки не имеет возможности выкупа, но является самым дешевым вариантом. Чаще всего его используют перед неминуемой смертью объекта, которая будет в ближайшее время.

- Пожизненная страховка жизни и здоровья. В этом случае деньги получат объекты в независимости от того, когда умрет субъект, и что станет для этого причиной. Тут также присуща система премий, но чаще всего банки предоставляют ее одноразово. Возможность выкупа появляется не сразу, а с истечением какого-то времени. Основной выгодой данного страхования является то, что субъекты точно поучат свои деньги. А не только если объект умрет вовремя.

- Смешанная страховка. Данный вид принимается, если объект умрет раньше срока, или же если доживет до него. Из его особенностей хотелось бы отметить возможность полного выкупа, а также периодическую возможность премии. Данный вид страхования эксперты называют своеобразной инвестицией, так как платить вам придется достаточно много. А вот риском остается вопрос, получите ли вы свои деньги назад.

Базовые категории для расчета страховки

Важно знать, что стоимость вашей страховки зависит не только от страховой компании, но и от вас. Так, при расчете данных будет учитываться ваш возраст, пол, а также состояние вашего здоровья. Кроме этого, банки должны будут просмотреть так называемые таблицы смертности, и уже на основе всей этой информации вынести решение по поводу того, какими же будут ожидаемые выплаты.

Стоимость и условия страхования

Важно знать, что цена вашего полиса будет зависеть от разных факторов.

Кроме вашего состояния, страховые компании должны просчитать:

- набор рисков при страховании;

- условия страховки;

- срок, на который заключается страховка.

Из личных данных анализу подвергнуться: возраст объекта, его физическое состояние, профессия (вредная ли у вас работа и влияет ли она на состояние вашего здоровья) и даже пол. Так, например, почти во всех страховых компаниях используют плату таким образом, что мужчины всегда платят больше, чем женщины. Так, например, если дело касается возраста до 40 лет, разница является незначительной, или ее вообще может не быть.

Но вот все, что касается срока после данного периода, могут иметься большие различия. Так, согласно исследованиям экспертов, мужчина после 40 лет постоянно подвергает себя риску, а потому, чаще всего им придется платить на 10% больше, чем женщине в тех же самых ситуациях. Еще одним фактором является то, что согласно статистике, женщины живут намного дольше мужчин.

Так, если полис является бессрочным, в контракте отдельно прописывается время внесения выплат. После того как данный срок будет закончен, объект больше не должен будет вносить деньги, но будет застрахован до конца своих дней. Интересно знать, что некоторые контракты ставят ограничение на бессрочный образ, чем заканчивают его в тот момент, когда страхуемый достигает 100 лет. Также многие из них предлагают варианты неуплаты взносов, если объект поучит какую-либо инвалидность и больше не сможет приносить в семью доход.

Российские компании, осуществляющие страхование жизни

На рынках существует великое множество компаний, которые помогут вам застраховать свою жизнь, к ее выбору стоит подойти ответственно, так как это является вашим гарантом в случае болезни или смерти. Так, существует ТОП компаний, которые распределяются в зависимости от сумм, которые им выплачивают объекты. Так, на первый взгляд эта отдаленная цифра поможет понять нам, какой компании доверяют больше всего. Ведь никто не будет нести деньги в малоизвестную и непорядочную фирму.

Страхование на случай смерти

Страхование смерти может быть предусмотрено договором в «чистом виде», а может стать комбинированным, в качестве элемента программы страхования жизни с условиями по программе дожития.

Страхование смерти предусматривает наступление случая по выплатам, если скончалось застрахованное лицо.

Можно застраховать и себя, и другого человека, если он согласен.

Согласие необходимо подтвердить заявлением, где четко указана информация о его уведомлении и добровольном участии в сделке (при этом под участием подразумевается упоминание в договоре, как лица, подлежащего страхованию, а личное присутствие не требуется).

По данной программе можно выбрать одно из направлений, по которым работают полисы:

Срочное страхование на случай смерти

Срочное – направление, которое предусматривает уточнение в договоре при покупке полиса страхования смерти информации, на какой период заключается сделка, тогда как пожизненное будет действовать попросту всегда.

Важно: если вы выбираете срочную программу, то стоимость полиса будет напрямую зависеть от срока действия.

Чем он больше, тем дороже полис. Почему?

Ответ прост: если договор страхования на случай смерти заключен на 3 года, а застрахованный человек не умер, деньги не возвращаются.

При этом пожизненное направление гарантирует выплату, вопрос только в том, когда она наступит.

Пожизненная программа страхования смерти

- есть ли инвалидность;

- наличие или отсутствие кардиологических проблем;

- наличие или отсутствие неврологических проблем;

- наличие или отсутствие онкологических проблем;

- нетрудоспособность, которая длилась более месяца (подтверждение или опровержение факта);

- госпитализация (если она длилась менее десяти дней, госпитализацией не считается).

Важно понимать, что информация черпается не за весь жизненный период, а за промежуток в пять последних лет (некоторые страховые ограничиваются тремя годами).

Лица, которых страхование жизни и смерти ввиду отказа компании может не коснуться:

- инвалиды;

- страдающие тяжелыми заболеваниями люди;

- люди со смертельными заболеваниями.

Особенности страхования смерти

Основная особенность страхования на случай смерти – это возможность компании отказаться от выплат, если в течение некоторого времени (как правило, двух лет), застрахованный человек умер, а причиной смерти стало заболевание, которое не связано с острой инфекцией или несчастным случаем.

Если человек попросту заболел и умер либо у него резко отказал жизненно важный орган, выплат не будет.

Также важное значение приобретает такой факт: если клиент компании желает приобрести соответствующий полис для себя, ему лучше указать перечень лиц, которые приобретут выгоду от получения страховой премии.

Если этого не сделать, процесс затянется и усложнится.

Важно: во время действия договора можно менять его условия по выгодоприобретателям.

Так же, как и страхование от заболеваний, страховка на случай смерти может предполагать разную величину выплат по полису.

Многое зависит от текущего состояния здоровья и оценки перспектив и рисков со стороны компании.

Клиент выражает сумму, на которую он желает застраховаться, а компания предлагает стоимость полиса страхования смерти.

Стоимость страхования смерти

Тарифы устанавливаются как в индивидуальном порядке, так и в соответствии с такой информацией:

- возраст – чем старше человек, тем дороже обойдется для него полис страхования смерти. При этом, если оформляет договор другое лицо, его возраст не учитывается;

- пол – мужчинам страховаться всегда дороже, если речь идет о жизни и здоровье, а вот для женщин более лояльные тарифы (такие правила основаны на статистике смертности в России, в соответствии с которыми мужчины чаще погибают в более раннем возрасте);

- профессия – влияние оказывает незначительное, однако тем, кто работал на вредном производстве, уделяется больше внимания;

- состояние здоровья – чем человек здоровее на момент оформления договора страхования на случай смерти, тем больше шансов получить низкую стоимость;

- привычки и хобби. Если у человека в немолодые годы есть тяга к спорту, причем он активно занимается, это может снизить стоимость полиса. А вот курение и употребление алкоголя – негативные факторы, увеличивающие риск.

Выплачивать премию по страхованию от смерти можно на протяжении разного периода.

Допускается единоразовое внесение всей суммы сразу, а также вариант погашения за первые 10 лет действия договора – своеобразная рассрочка.

Еще один вариант – совершать выплаты постепенно, за все время действия полиса, пока застрахованный человек жив.

При этом после смерти будут выдаваться деньги по полису родственникам, что не мешает получению такой помощи, как льготы по потере кормильца.

Страхование жизни на случай смерти - это способ оградить своих родственников от ненужных проблем с деньгами после вашей смерти

Страхование жизни на случай смерти – это, прежде всего страховка в случае возникновения небезопасных ситуаций для вашей жизни. Но если учитывать тот факт, что неприятности могут нас преследовать везде и никогда нельзя точно знать, где и когда они вас настигнут. В зависимости от этих факторов и отличаются системы страхования человеческой жизни.

Особенности страхования жизни человека на случай смерти

Такое страхование относится к долгосрочным видам. Минимальный срок, на который можно заключить договор по данному виду, не менее 3 - 5 лет. При этом максимальный срок может достигать 20 лет. Именно такие программ рассчитаны на круглосуточное страхования - 24 часа в сутки.

Порядок и основные правила заключения страхового договора:

- Договор заключается в письменном формате в соответствии с правилами действующего законодательства.

- В договоре учитываются все необходимые страховые ситуации, которые могут нести важные обстоятельства при выполнении страхового договора.

- Срок действия такого договора должен быть указан в нем и утвержден обеими сторонами (страховая компания и ее клиент).

- Клиент имеет полное право в случае возникновения каких-либо сомнений по поводу законного функционирования страховой компании или определенных личных обстоятельств расторгнуть договор страхования.

- При заключении такого договора помимо страхования жизни можно добавить пункт, который будет страховать ваше здоровье, в случае возникновения несчастных случаев. Такие договоры так же могут быть пожизненными или иметь определенный, установленный документально срок действия.

Договор страхования жизни в обязательном порядке должен содержать такие пункты:

- перечисление объектов страхования;

- сроки и сумма страховых выплат;

- возможные риски и исключения;

- права и основные обязанности страховой компании и ее клиента;

- перечень документов, которые необходимо предъявить страховой компании в случае наступления страхового случая;

- а так же особые условия, которые учитываются в отдельно взятом договоре.

Обязанности страховой компании в случае страхования в соответствии с действующим законодательством:

- Правильно оформить всю сопроводительную документацию страхования, в том числе и договор между компанией и ее клиентом.

- Ни при каких обстоятельствах не сообщать личную информацию клиента и условия страхового договора третьим лицам.

- В следствии наступления страхового случая в обязательном порядке и в соответствии с составленным договором произвести все страховые выплатив полном размере и в установленный срок.

- Сохранять оригиналы или копии платежных квитанций, которые свидетельствуют о внесении взносов со стороны клиента. И в случае требования клиента предъявлять их.

Любой гражданин, который планирует оформить договор страхования своей жизни должен обязательно знать обязанности страховой компании, в которую собирается обращаться для заключения такого договора. Все эти нюансы помогут избежать неприятных споров со страховой компанией и разрешить их в случае возникновения.

Люди 1 и 2 группы инвалидности не обязаны платить страховые взносы. Это значит, что если вы впоследствии несчастного случая получили инвалидность, то вы освобождаетесь от обязательных регулярных взносов. Так же в случае вашей смерти члены вашей семьи, которые по документам страхования должны получить страховые выплаты, получают их в полном объеме в соответствии с составленным договором.

Страхование жизни человека на случай смерти, в том числе из-за несчастного случая делится на три основных группы:

- сберегательный вид страхования - обеспечивает возможность получения денежных средств после окончания срока действия составленного договора между страховой компанией и клиентом, даже если с клиентом за этот срок ничего не произошло. В любом случае, после установленного срока, страховая сумма должна быть выплачена;

- страхование без накоплений;

- накопительный вид страхования - данный вид является аналогом сберегательного вида страхования. Единственным отличием является то, что к основной страховой сумме добавляется инвестиционный доход. Обычно этот доход составляет от 3 до 5 % годовых и является обязательной выплатой со стороны страховой компании, в независимости от любых обстоятельств.

Специалисты советуют остановить свой выбор на накопительном и сберегательном видах страхования. Так при составлении бессрочного договора на безграничный срок действия, сумма, на которую страхуется жизнь клиента, намного превышает общую в совокупности сумму взносов.

Чем полезно страхование для страхуемого (клиент страховой компании)?

На протяжении всего времени действия договора страхования клиент платит определенную сумму, так называемый страховой взнос. Далее уже в зависимости от вида страхования эти деньги или просто накапливаются или же еще дополнительно приносят доход. Если в период действия такого договора все-таки наступает страховой случай, то в обязательном порядке выплачивается возмещение от компании кому-то из близких родственников. Причем можно даже нескольким.

Так же получить денежное возмещение в период действия договора можно без наступления страхового случая, а просто из-за несчастного случая, в последствии которого был нанесен вред вашему здоровью или получена инвалидность.

На каком виде страхования жизни лучше остановить свой выбор

На сегодняшний день страховые компании предлагают огромное количество различных видов страхования жизни человека. При таком большом выборе каждый человек может подобрать программу страхования, которая будет ему удобна, а так же подходить по объему возможных взносов и дальнейших выплат.

Так же стоит учитывать тот факт, что сумма страховых выплат не облагается налоговым законодательством и ни в коем случае не могут быть конфискованы. То есть клиент, который оформил страховой договор, может быть полностью уверен в том, что получит денежную компенсацию из-за несчастного случая или его родственник в случае его смерти.

Стоимость оформления договора страхования собственной жизни

- Стоимость оформления такого договора зависит от множества различных факторов:

- от компании, в которую вы обращаетесь;

- условий страхования;

- от возникновения страховых рисков;

- срока действия данного договора;

- от ваших личных данных: возраст, пол, образ жизни и профессиональные особенности. Как показывает практика, оформить страхование жизни мужчинам обходиться дороже чем слабому полу, так как по статистике женщины живут намного дольше мужчин. - от состояния здоровья. В случае получения инвалидности 1 или 2 группы, необходимость выплачивать страховые взносы отменяется, но при этом страховка продолжает действовать.

Страхование жизни при ипотеке в Сбербанке 2018: сколько стоит и можно ли не платить

Приветствуем! Сегодня в этом посте мы разберем страхование жизни при ипотеке в Сбербанке в 2018 году. Еще несколько лет назад заемщика было обязательной процедурой - отсутствие страхового полиса являлось препятствием для одобрения заявки на ипотечный кредит и заключения кредитного договора в Сбербанке. С изменением законодательства Сбербанк и другие коммерческие банки потеряли право требования заключения страхового полиса. Теперь они могут лишь рекомендовать своим клиентам оплату страховки в момент подписания кредитного договора. Как же на самом деле обстоит ситуация со страхованием жизни в Сбербанке при ипотеке?

Виды страхования по ипотеке и зачем она нужна

Ипотечный кредит – это залоговый кредит. Это означает, что приобретаемое имущество (квартира, дом, доля и др) находится под обременением и в залоге банка до тех пор, пока заемщиком не погашен кредит в полном объеме. На протяжении всего действия кредитного договора банк – у кредитора существуют риски ухудшения состояния залогового имущества – недвижимость может потерять в стоимости в результате пожара, затопления, кражи и других внешних факторов.

Воздействие природных катаклизмов или противоправные действия приведут к обесцениванию объекта залога и кредит станет необеспеченным. Для минимизации своих рисков в соответствии с законодательством РФ кредитор имеет право требовать оформления страховки – иными словами, заемщик обязан заключить договор страхования объекта недвижимости.

Однако, помимо обязательного по закону страхования объекта, есть и другие направления страховок – титульное страхование (страхование от риска признания сделки недействительной) и страхование жизни и здоровья заемщика.

Зачем нужно заключать эти полисы? Мотивы банка те же – таким образом финансовая организация пытается обезопасить себя от риска невыплат по кредиту. Ведь в случае потери права собственности или ухудшения здоровья заемщика ссуда скорее всего будет просрочена.

Отсутствие действующего страхового полиса сулит близким и родственникам заемщика непомерные расходы и судебные тяжбы: в случае смерти клиента или резкого ухудшения состояния его здоровья (что скорее всего вызовет отсутствие трудового дохода) бремя кредита ложится на плечи родни. Порой платежи становятся непомерными, и квартира отчуждается в пользу банка, прежние собственники квартиры вынуждены выселяться.

По-другому обстоит дело при наличии активной, действующей страховки: задолженность по кредиту погашает страховая компания. Поэтому рекомендуем вам: страхуйтесь по возможности каждый год, на протяжении всего действия кредита.

Можно ли отказаться от заключения страхового полиса

По действующему законодательству страхование жизни для ипотеки не является обязательным при заключении договора, отказ от страхования не может стать препятствием для заключения кредита. Однако, страхование жизни и здоровья позволяет оформить займ с минимальным процентом – от 10% годовых. Не заключение договора страхования дает банку полное право на повышение ставки, как на этапе заключения кредитного договора, так и через несколько лет, если заемщик не пролонгирует страховку. Увеличение составляет в среднем +1% к действующей ставке.

От чего страхуется заемщик

Заключение полиса позволит получить страховую выплату в случае:

- смерти,

- получения инвалидности 1 и 2 группы заемщика.

Также можно оформить расширенную страховку (утрата трудоспособности по любой причине, нанесение ущерба здоровью и др). Само собой, дополнительный страховой пакет сопряжен с дополнительными расходами.

Сколько стоит страховка жизни и здоровья

В Сбербанке активно навязывается заключение договора страхования в ООО СК «Сбербанк страхование жизни». Покупка полиса - недешевая услуга, заемщику необходимо заплатить 1% от суммы кредита. На самом деле, заключение страховки жизни и здоровья заемщика именно в этой компании не может быть обязательным – клиент вправе выбрать другую страховую компанию, где дешевле данная услуга. Что является мотивом для такого поведения сотрудников банка (премия за продажи или распоряжение руководства) - остается загадкой.

В разных страховых компаниях утверждены свои тарифы и калькуляторы по страховой защите клиентов. В среднем, стоимость страхования жизни при ипотеке в Сбербанке может быть равна 0,5-1,5% от суммы долга. Тариф исключительно индивидуален, то есть для каждого заемщика сумма страховой премии будет разной. Зависит это от возраста, пола, наличия вредных привычек, профессии, состояния здоровья человека и других факторов.

Примерный калькулятор страхования жизни вы можете скачать тут.

Чтобы заключить договор страхования, необходимо определиться с выбором компании: будет это ООО СК «Сбербанк страхование жизни» или другая страховая. Стоит отметить, что искать сниженные тарифы стоит только в аккредитованных банком организациях: список страховых можно найти в любом офисе Сбера или уточнить по горячей линии.

Актуальный список страховых компаний в Сбербанке можно посмотреть тут.

Если менеджер банка настаивает на заключении договора именно в ООО СК «Сбербанк страхование жизни», целесообразно обратиться к руководству банка для выяснения причин такого поведения. Если попытки остались безуспешными – требуйте письма с объяснениями. Как правило, этого мероприятия оказывается достаточно для того, чтобы банк принял полис другой СК.

Итак, заключить договор страхования жизни и здоровья довольно просто: необходимо обратиться к сотруднику страховой компании и заявлением. Заполнив анкету и представив паспорт и кредитный договор, вы подписываете договор страхования и уплачиваете страховую премию. После уплаты премии вам на руки выдается полис, действие которого, как правило, составляет один календарный год.

По истечении одного года заемщик обязан заплатить новую страховую премию, и полис продляется на такой же период. Подобным образом необходимо посещать офис компании и осуществлять продление страховки до момента закрытия кредита.

Важно при пролонгации полиса предоставить актуальный график задолженности (особенно если были факты досрочного погашения задолженности), так как страховая премия рассчитывается исходя из остатка ссудной задолженности (остатка основного долга по кредиту).

Особенности выплаты возмещения в страховых компаниях

При оплате страховой премии стоит учитывать, что:

- страховую премию не подлежит выплате, если на момент заключения страхового полиса заемщик утаил от страховой компании сведения о серьезных заболеваниях (онкология, ВИЧ и пр).

- не считается страховым случаем смерть наркозависимым, недееспособных, находящихся в алкогольном опьянении, заемщиков с заболеваниями сердца, туберкулеза, ВИЧ.

Важно знать, что высокий тариф позволяет страховой Сбербанка делать выплаты без задержек и в спорных ситуациях, когда другие страховые компании ищут повод отказать в выплате при наступлении страхового случая, СК «Сбербанк Страхование» делает выплату и закрывает вопрос. У нее самый высокий процент одобрения заявлений при наступлении страхового случая.

При наступлении страхового случая заемщик (при утрате здоровья или трудоспособности) или его родственники (в случае смерти заемщика) передают в страховую компанию заявление с просьбой выплатить страховую сумму. После этого страховщиками осуществляется выплата средств в счет погашения задолженности по ипотеке в Сбербанке. При смерти заемщика недвижимость переходит к наследникам в рамках процедуры наследования имущества.

Рассмотрим другой случай: заемщик досрочно закрыл кредит, а страховой полис еще действует. Как быть в такой ситуации? Вправе ли владелец недвижимости рассчитывать на компенсацию страховой премии?

Ответ: да. Если действие кредитного договора прекращено, заемщик может обратиться к своему страховщику и предоставить документы (справки или акты), подтверждающие факт закрытия кредита. За неиспользованный период (то есть с момента закрытия кредита до окончания страхового полиса) страховая компания обязана выплатить излишек страховой премии. Это условие распространяется на любой вид страхования, в т.ч. титульное и имущественное страхование.

Можно ли вернуть ранее уплаченную страховку

Не так давно появились компании, готовые в судебном порядке забирать у банков комиссию за обязанность застраховать жизнь клиента. Насколько это целесообразно? Каждый случай индивидуален и стоит заранее оценивать, нужно вам или нет. Услуги адвокаты не бесплатны, насколько они соизмеримы с уплаченной страховой премией? Если практически равны, то вывод напрашивается сам собой. Стоит помнить, что всегда сохраняется вероятность отказа суда в удовлетворении иска.

Какие последствия для заемщика в данном случае? Если ипотечный кредит оформлен в рамках программы государственной поддержки в Сбербанке, то кредитор имеет полное право повысить в одностороннем порядке процентную ставку по кредиту – это предусмотрено условиями кредитного договора.

Более того, стоит внимательно изучить условия своего кредитного договора. Заключение договора страхования является обязанностью заемщика в рамках договора. Неуплата или попытка возврата страховой премии может стать причиной того, что банк - кредитор потребует полного досрочного закрытия кредита, ссылаясь на пункты договора. В дальнейшем отсуженная страховка может стать причиной для отказа в выдаче новых кредитов, так как решение суда может отражено в Бюро кредитных историй.

Таким образом, пытаться отсудить уплаченную ранее страховую премию стоит только в том случае, если кредит закрыт или вы не планируете больше получать кредитов в банках.

Если у вас возникли споры со страховой компанией или банком, то рекомендуем записаться на бесплатную консультацию к нашему ипотечному юристу в специальной форме в углу экрана.

Также вам будет интересно узнать:

Ждем ваших вопросов по страхованию. Были ли проблемы со Сбербанком? Просьба оценить пост и поблагодарить проект, нажав кнопки социальных сетей.

Страхование жизни на дожитие и на случай смерти

Страхование жизни на дожитие - один из видов страхования жизни, который можно рассматривать и как специфический способ накопления и сбережения денежных средств. Вклад долгосрочный, исполняется автономным или комбинированным (может входить в состав договора по страхованию жизни) соглашением.

Страхование жизни на дожитие - один из видов страхования жизни, который можно рассматривать и как специфический способ накопления и сбережения денежных средств. Вклад долгосрочный, исполняется автономным или комбинированным (может входить в состав договора по страхованию жизни) соглашением.

Выплаты по договору получает либо сам застрахованный (при условии дожития до указанного в контракте возраста), либо, в случае его смерти, они переводятся человеку, который указан в качестве выгодоприобретателя. Главное условие - постоянный взнос фиксированной суммы на счет.